Saber negociar dívida de cartão de crédito é essencial quando as contas da sua empresa começam a perder o controle.

É muito comum algumas pessoas usarem o limite do cartão para suprir algumas necessidades do negócio e isso acabar se tornando uma bola de neve.

Um ponto importante a destacar sobre este assunto é que o cartão de crédito não pode ser encarado como um vilão do controle financeiro. Muito pelo contrário, quando bem utilizado, ele passa a ser uma ferramenta que agrega muito para o negócio, inclusive otimizando o capital de giro e organizando o fluxo de caixa.

Já a falta de planejamento e controle financeiro sim deve ser encarado como um grande problema. Afinal, independente do cartão de crédito, se você não fizer uma boa administração, seu negócio corre sério risco de não resistir.

Então, acompanhe a seguir algumas dicas para negociar suas dívidas com o cartão e veja como evitar que o pior aconteça.

4 passos para negociar dívida de cartão de crédito

Ter problemas com dívidas é uma realidade que ninguém gostaria de passar. Principalmente a dívida é da sua empresa, a sensação que dá é que você trabalha só para pagar as contas.

A realidade faz com que todo o seu lucro seja direcionado a quitar os juros e começa a faltar dinheiro para as despesas básicas, restando menos ainda para o lucro.

A dívida do cartão assusta exatamente por ser uma das mais caras hoje no Brasil. Seja por atraso ou por uso do rotativo, os valores tendem a subir muito, tornando-se uma bola de neve.

As consequências disso são das mais diversas, desde o nome negativado e queda no score de crédito, até perda de oportunidade de negociação com novos fornecedores.

Para evitar isso, é preciso saber negociar a dívida do cartão de crédito. E é exatamente as dicas que você vai receber agora.

1. Analise suas contas para descobrir a causa

A primeira coisa a se fazer antes de iniciar uma negociação é entender as causas que levaram sua empresa ao endividamento.

Analise os dados de receita e despesa e veja quando foi que tudo começou a sair do controle.

Isso serve para evitar que a situação se repita no futuro, além de te ajudar a enxergar até quanto você consegue comprometer da sua receita mensal para pagar a negociação.

Aqui, você vai passar um pente-fino na fatura e categorizar todos os gastos nas faturas desde quando o endividamento começou.

O objetivo dessa ação é você entender qual setor da sua empresa que colocou sua empresa nessa situação.

2. Veja como é o processo de negociação de dívidas da operadora

Agora que você já sabe até quanto consegue pagar por mês na negociação, é hora de ir atrás de conversar com a operadora do cartão.

Nessa negociação, atente-se aos juros cobrados, pois essas taxas precisam ser informadas de forma clara e transparente.

Cuidado para não cair em pegadinhas, observando sempre o CET, que é o Custo Efetivo Total. É nele que estarão somadas todas as taxas que você vai pagar.

Peça para o atendente te passar todas as opções de negociação para que você identifique aquela que mais condiz com a sua realidade.

Algumas delas são:

• Amortização: parcelamento da dívida no próprio cartão, com taxas de juros melhores do que as do rotativo. Nesse caso, é preciso definir o número de parcelas, qual o pagamento mínimo e quanto de juros será pago no período.

• Empréstimo: você pega um dinheiro emprestado com a instituição para quitar a dívida do cartão e ficar com a dívida do empréstimo.

Durante a negociação, você precisa entender também alguns outros pontos, como:

• Qual é o tipo de parcelamento?

• Quais valores do IOF vão incidir sobre as diferentes opções?

• Quanto de juro será cobrado em caso de novo atraso?

• Quanto você irá conseguir pagar por mês?

3. Saiba o que a instituição não pode fazer

Para evitar problemas, esteja atento aos seus direitos e deveres. Para isso, o Código de Defesa do Consumidor é um grande aliado.

De acordo com o documento, a instituição não pode cobrar mais de 30% do que você recebe mensalmente para quitar a dívida, no caso de empréstimos comuns, e 35% para créditos consignados.

Além disso, você também não é obrigado a contratar serviços de seguro para poder renegociar sua dívida. Fique esperto nisso!

4. Busque alternativas

Se por acaso as opções oferecidas pela instituição financeira não estejam condizentes com a sua realidade, é possível buscar alternativas no mercado.

Caso o prédio da sua empresa seja próprio, é possível dá-lo como garantia em algumas instituições financeiras para conseguir taxas de juros mais baixas. O mesmo pode acontecer com automóveis, caso sua empresa ou você possua.

A ideia é sempre comparar as taxas dos Custo Efetivo Total, assim como a parcela a ser paga mensalmente para conseguir honrar o compromisso.

Afinal, não adianta nada você conseguir negociar dívida de cartão de crédito, porém não ter condições de pagar a parcela e perder a negociação, não é mesmo?

Para não deixar que as dívidas cheguem

Agora que você já viu o que levar em consideração na hora de negociar, é importante também entender o que deve ser feito para evitar que as dívidas cheguem.

Faça um planejamento financeiro

Desde o primeiro dia de operação da sua empresa, é preciso ter um bom planejamento financeiro.

É ele quem dará o norte do quanto sua empresa tem condições de pagar as despesas e o quanto está provisionado sua receita.

O bom planejamento evita que você arrisque mais do que pode dar conta e acabe se perdendo no meio do caminho.

Tenha um bom controle financeiro

O planejamento precisa ser acompanhado e adaptado caso necessário. Ter um bom controle financeiro garante conseguir enxergar todas as possibilidades, oportunidades ou necessidades do seu negócio.

A dica principal aqui é: cuidado com o limite de crédito do cartão, pois ele não pode ser confundido com dinheiro em caixa.

Separe as contas empresarias das pessoais

Essa dica aqui é básica, por isso ter uma conta corrente exclusiva para sua empresa é essencial.

A conta PJ te ajuda a administrar melhor seu negócio e separar os gastos pessoais das despesas da empresa. Para evitar isso, ter o pró-labore definido e condizente é essencial.

Fuja das taxas abusivas

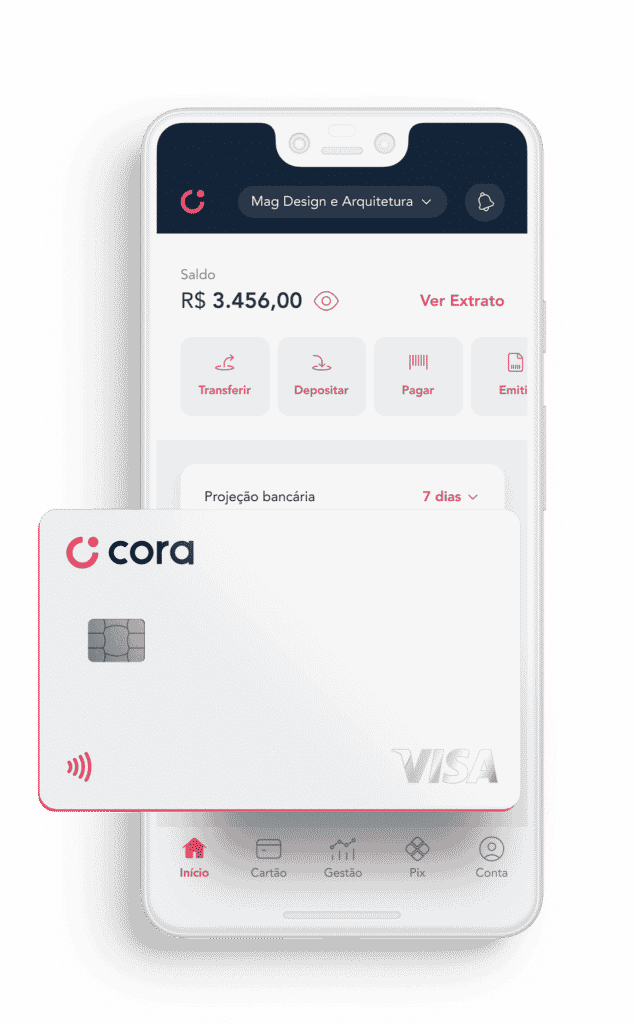

Para ter uma conta PJ e um cartão de crédito não é preciso pagar caro. Aliás, a Cora oferece esses dois serviços sem taxa de mensalidade ou anuidade.

Cora é uma conta digital PJ que te ajuda a administrar o financeiro do seu negócio, com uma gestão de cobrança eficiente e que permite emissão de boletos bancários ilimitados e gratuitos.

Pronto, a tarefa agora é iniciar as análises das contas do seu cartão, negociar a dívida o quanto antes e trabalhar forte para ter uma boa gestão financeira.

Essa é uma missão importante para ajustar a rota do seu negócio e começar a olhar para um crescimento sustentável.