Engana-se quem pensa que MEI e IRPF não têm nada a ver. Quem trabalha como Microempreendedor Individual (MEI) pode precisar fazer a declaração de Imposto de Renda de Pessoa Física (IRPF) no ano seguinte.

Mas, para saber se você tem ou não essa responsabilidade neste ano, é preciso entender quais situações obrigam a fazer a declaração do IRPF. Quer um exemplo? Se a renda tributável gerada pelo MEI superou R$ 28.559,70 no ano passado, já tem que declarar o IRPF neste ano. Mas, ao longo deste conteúdo, também traremos mais detalhes sobre outros critérios para não restar dúvidas.

Além disso, o microempreendedor não deve confundir a declaração do IRPF com a Declaração Anual do Simples Nacional do MEI (DASN SIMEI), que é obrigatória. Aqui, vamos explicar todas as diferenças entre as duas declarações e te ajudar a entender, de uma vez por todas, se você deve ou não fazer a declaração do IRPF 2022. Vem com a gente!

O DASN SIMEI substitui a declaração de IRPF 2022?

O DASN SIMEI não substitui a declaração de Imposto de Renda da Pessoa Física caso você esteja obrigado a entregar também o IRPF 2022. E se você abriu um CNPJ como MEI até 31 de dezembro de 2021, é obrigado a entregar a DASN-SIMEI, seja qual for o valor de receita gerado no ano passado.

Portanto, na prática, essa é uma declaração de pessoa jurídica do MEI e serve como um fechamento do ano que passou para a empresa. Para fazer a declaração DASN SIMEI, siga estas etapas:

- Acesse o site www.portaldoempreendedor.gov.br e clique em “Já sou Microempreendedor Individual”;

- Entre os serviços que aparecerão na tela, procure a parte “Faça sua declaração anual de faturamento” e clique em “Enviar declaração”;

- Preencha os campos com o seu CNPJ e os caracteres que aparecerão na tela. Clique em “Continuar”;

- Informe os dados solicitados sobre a sua empresa e confira a tabela de valores apurados. Se estiver tudo certo, clique em “Transmitir” e imprima ou salve o seu comprovante.

O prazo para entrega da declaração da DASN-Simei termina em 31 de maio de 2022. Se o microempreendedor não apresentar a declaração no prazo, estará sujeito a multa de até 20% do valor dos tributos declarados. Além disso, caso o MEI deixe de entregar a declaração anual, isso pode causar alguns problemas para ele e para o seu negócio, como não conseguir gerar o DAS mensal no sistema do Governo, por exemplo.

Por fim, nessa declaração não há impostos a pagar e nem a restituir. Para mais informações, clique aqui e acesse o manual que trata sobre DASN SIMEI, disponibilizado pelo Simples Nacional. Nele, você poderá conferir todos os detalhes sobre a multa por atraso na entrega da declaração.

MEI e IRPF: como saber se devo entregar o Imposto de Renda este ano?

A primeira etapa é verificar se você está enquadrado em alguma das situações que obrigam a entregar a declaração do IRPF 2022:

- Possui bens acima de R$ 300 mil;

- Negociou ações em 2021;

- Recebeu rendimentos tributáveis acima de R$ 28.559,70 no ano passado;

- Obteve receita bruta em valor superior a R$ 142.798,50 em relação a atividade rural;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40 mil.

Além disso, se você possuir outras fontes de renda além do MEI, como um segundo emprego, aposentadoria ou renda de aluguéis, você deverá somar todas as fontes de renda e verificar se o total superou R$28.559,70 no ano passado. Caso o resultado seja acima desse valor, você precisará fazer a declaração e, neste ano, o período de declarações IRPF vai até 31 de maio.

Descomplicada, sem taxas abusivas, sem burocracia e com atendimento ágil pelo aplicativo.

E como calcular minha renda como MEI?

Para calcular o lucro do MEI, você precisa seguir alguns passos:

- Somar as vendas feitas ao longo do ano para saber qual foi a Receita Bruta;

- Subtrair deste valor as despesas que teve com a empresa, como: compra de matéria-prima, água, luz e telefone.

- O resultado desse cálculo (receita bruta – despesas) é o lucro do MEI.

Contudo, parte do lucro do MEI é isenta de imposto de acordo com o tipo de atividade da empresa. Para descobrir sua parcela isenta, basta multiplicar a receita bruta pelo percentual indicado na tabela abaixo, conforme o seu tipo de atividade:

- Comércio, indústria e transporte de carga: 8% da receita bruta anual;

- Transporte de passageiros: 16% da receita bruta anual;

- Serviços em geral: 32% da receita bruta anual.

Observe o exemplo desta empresa:

Receita bruta: R$ 65 mil

Despesas: R$ 15 mil

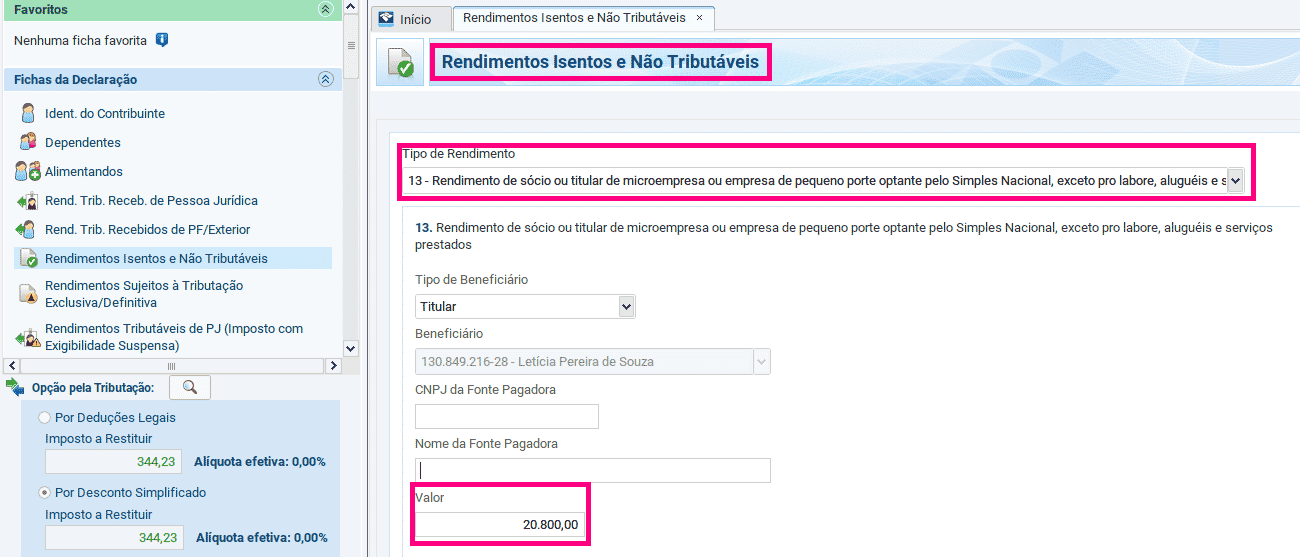

Parcela isenta considerando que o MEI é um prestador de serviços: (32%*R$ 80.000,00 = R$ 20.800,00)

Logo, para se chegar à parcela do lucro tributável, ou seja, ao valor que está sujeito ao pagamento de Imposto de Renda, o trabalhador deve considerar a receita bruta e subtrair as despesas e a parcela isenta do lucro. No exemplo dado, a conta ficaria:

Receita Bruta – Despesas – Parcela Isenta = Lucro Tributável

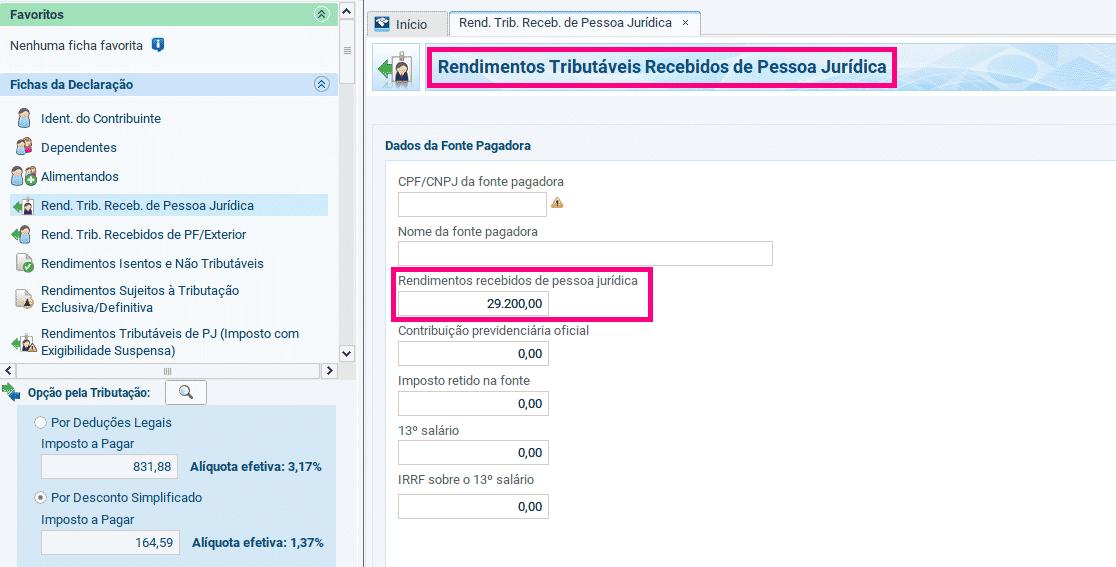

R$ 65.000,00 – R$ 15.000,00 – R$ 20.800,00 = R$ 29.200,00

Portanto, o lucro tributável é o único valor que o trabalhador deve considerar para saber se está ou não obrigado a apresentar a declaração de Imposto de Renda. No exemplo dado, como o lucro tributável foi de R$ 29.200,00, acima do limite de isenção — R$28.559,70 —, o MEI é obrigado a fazer a declaração.

Como informar os valores na declaração do IRPF?

A parcela isenta do lucro, que no exemplo dado corresponde a R$ 20.800,00, deve ser declarada na ficha “Rendimentos isentos e não tributáveis”. Selecione a opção 13: “Rendimento de sócio ou titular de microempresa ou empresa de pequeno porte optante pelo Simples Nacional”.

O restante (no exemplo acima, R$ 29.200,00) deve ser declarado na ficha de “Rendimentos tributáveis recebidos de pessoa jurídica”. Informe o CNPJ, nome da sua empresa e o valor do lucro tributável, que será somado às demais rendas do trabalhador e dos seus dependentes para o cálculo do imposto.

E no caso da Microempresa (ME)?

Para o ME optante pelo Simples Nacional, o procedimento é parecido com o do MEI: os recebimentos vindos da empresa são informados na ficha “Rendimentos isentos e não tributáveis”, no item “13 – Rendimento de sócio ou titular de microempresa ou empresa de pequeno porte optante pelo Simples Nacional, exceto pró-labore, aluguéis e serviços prestados”.

Já para o ME que paga impostos via Lucro Presumido ou Lucro Real, a renda recebida da empresa (os dividendos) também se divide em uma parte informada nos “Rendimentos isentos e não tributáveis” e outra nos “ Rendimentos tributáveis”. Esse cálculo vai depender da atividade exercida.

Nesse período, recomendamos que você a ajuda de um escritório ou profissional de contabilidade de confiança. Com esse apoio, fica mais fácil cumprir as responsabilidades fiscais da sua empresa sem falhas e, ainda por cima, escolher o regime tributário mais vantajoso para o seu negócio.

Leia também | Simples Nacional: o que é, como calcular e tabela atualizada

Descomplicada, sem taxas abusivas, sem burocracia e com atendimento ágil pelo aplicativo.